快訊

- WBC》確定了!山本由伸3/6先發對台灣 「下半身比去年更壯」

- 美軍突襲委內瑞拉秘密武器是它?川普首度公開討論

- 川普再施壓:如果澤倫斯基不「採取行動」、將錯過和平機會

- 谷愛凌為何棄美投中?美媒:中國提供數百萬美元資金

- 日本飯店帝國「APA集團」創辦人過世! 安倍多年戰友、修憲遺願高市接手

- 「姊弟之爭」撕破臉?楊瓊瓔發聲明開嗆 籲團結應建立在公平競爭

- 藍白喊嚴審台美貿易協議 卓榮泰:盼政院、立院共同努力完成

- 把握春節時機大保養! 台電動員近600人投入機組大修 大潭8號機首度開蓋檢查

- 世界秩序瓦解中!德法領袖呼籲歐洲自立自強

- 李四川認親弟是「環保蟑螂」 蘇巧慧:支持徹查嚴辦

- 春節賞屋「冷中求勝」全攻略!專家:掌握三關鍵 淡季也能議出好價格

- 春節慢遊新選擇!北中南水庫小旅行 看3D水工模型、賞鳥、騎單車一次滿足

- 日本3年來首次扣留中國漁船 船長昨晚獲釋

- 分析/蔣萬安「厚植國防」獲美信任 谷立言邀談軍購觸及2028?

- 阿里巴巴、比亞迪一度入列 美五角大廈突撤「中國軍企名單」

- 純愛也要明算帳!情侶合攻房市比例增 專家 :聯名登記恐耗首購優惠

- 「週末都在工地搬磚」苦等12年冬奧終摘銀 他頒獎台上跪拜叩首

- 租屋族省很大!租金補貼減輕4成負擔 女性與25歲以下青年成主力

- 男子漢的決鬥!烏賊1打4霸氣護妻 海馬「小王」求愛不成沉下退場

- 有恐怖罪前科 男子在巴黎凱旋門持刀攻擊警察

升息影響之外… 央行這幾招也是掐住房市的好牌

2023-06-25 07:10 / 作者 徐筱嵐

升息不只是抑制通膨,利率上揚也對房市帶來衝擊,被視為是打炒房的另一種方式,但央行其實擁有不少武器可用。資料照

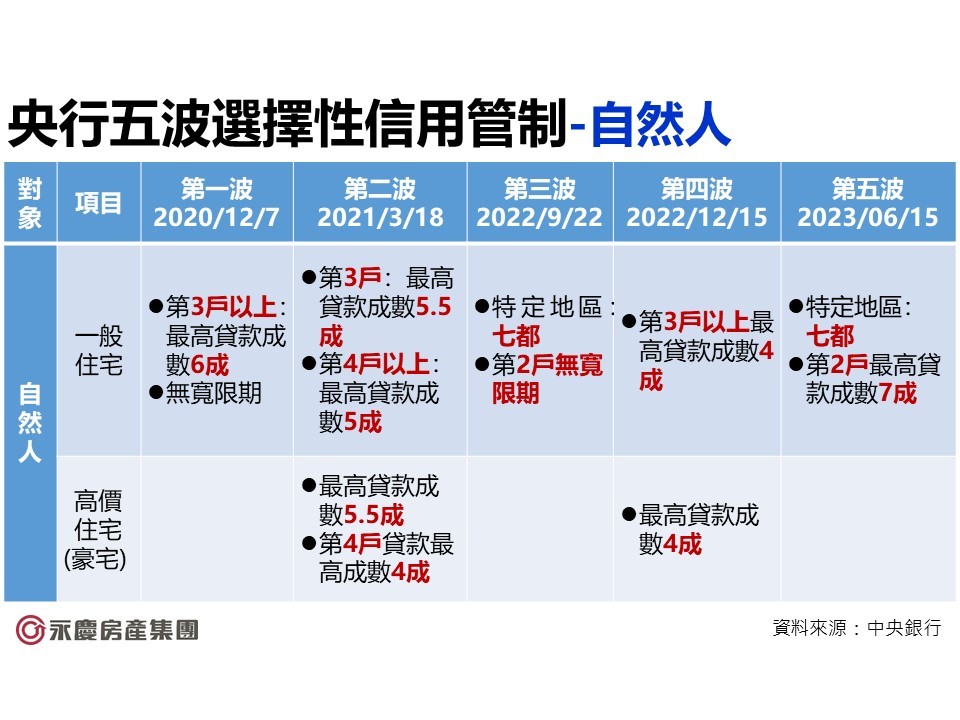

央行在6/15宣布暫停升息的同時,卻無預警出手,祭出「第五波選擇性信用管制」,規範自然人於特定地區購買第2戶,購屋貸款最高成數上限為7成。暫停升息讓房貸族鬆一口氣,但選擇性信用管制則讓換屋族或投資客倒抽一口氣,究竟對房市帶來哪些影響?除了升息以外,專家點出央行打炒房的手段可不只一種。

央行從2020年12月至2023年6月共祭出五波選擇性信用管制措施,來抑制房市。永慶房產集團提供

永慶房產集團業務總經理葉凌棋分析,回溯央行的選擇性信用管制措施,從最早的第一波和第二波來看,鎖定第3戶或第4戶的交易買賣及貸款成數,從一般住宅到豪宅都做出限制,接著鎖定特地區、寬限期等,本次可以說是「把原本的漏洞補起來」,不過,外界似乎過度解讀,實際影響不會太大。

永慶房產集團6/20發布第三季趨勢前瞻報告調查分析,由業務總經理葉凌棋說明國內市況及未來展望。徐筱嵐攝

葉凌棋指出,央行是規範自然人,並非採用戶籍,換句話說,是針對個人購屋貸款的第二戶,倘若夫妻兩人都有房屋貸款,若經濟財力足夠,可以先償還一戶貸款後,另一戶就可以正常貸款;如果只是其中一人有房貸,第二戶由配偶進行貸款,就不會被規範所限制。

也有人擔心,修正後的《平均地權條例》7/1正式上路後,當中有預售屋禁止換約轉售,恐怕就會受到影響。葉棋凌說,在禁止換約轉售的規定中,並未限制夫妻或小孩進行更名,只要是二等親之內都可以更名,若是移轉到沒有貸款的自然人名下,仍舊能向銀行貸款8成。

葉棋凌表示,外界對政策過多解讀,實際影響並不大,真正要擔心的是建設公司,未來進行推案時,必須詢問消費者是否有第二戶的問題,況且預售屋本來就採分期付款,且通常都在3到5年內完工,消費者即便付訂金,還是有時間調整財務狀況,來適應交屋時的情況。

不動產估價師公會專業推廣委員會主委陳碧源也認為,「自然人特定地區第2戶購屋貸款最高成數上限為7成」的規範,主要針對某些民眾的槓桿部位,實際影響其實有限,但央行在最新的「中央銀行對金融機構辦理不動產抵押貸款業務規定問與答」中,把一項對老舊房屋的規範「檯面化」,恐怕會影響危老重建或是有意購買老舊透天厝的民眾。

不動產估價師公會全聯會專業推廣委員會主委、高源不動產估價師事務所所長陳碧源。徐筱嵐攝

陳碧源指出,為了避免素地被炒作,土地貸款的限制極為嚴格,貸款額度最高不得超過該抵押土地取得成本及金融機構鑑價較低者的5成,其中「1成」要取得建築執照後才會撥貸。而問答集的第三大項第16條就與此規定有關,若借款戶購買的建物被金融機構認定為「無價值」或「鮮少價值」貸款條件適用購地貸款。

陳碧源說明,隨著七都的發展,雖然有不少預售屋或新成屋,但仍有人傾向購買老舊透天厝,擁有的土地坪數和使用空間較大,但問題在於,許多建物的已經超過40到50年,若被金融機構鑑價後,視為「非屬無價值」或「鮮少價值」者,白話解讀就是殘值過低,會被視為素地,就要採取購地貸款方式來處理。

陳碧源表示,這樣不但無法貸款7到8成,按照央行的規範,以貸款500萬元來計算,尚未動工前的撥款金額是400萬元,剩下的100萬元要等動工興建後才會撥貸,不僅會影響有意購賣老透天厝的民眾,也會對正在進行中的危老都更造成影響,央行在調整選擇性信用管制還暗藏這招,民眾要特別留意。

最新more>

- WBC》確定了!山本由伸3/6先發對台灣 「下半身比去年更壯」

- 赴中正分局慰勉警察 賴清德期許秉持「馬年馬上辦」精神解決民眾問題

- 四叉貓再爆李四川「惡霸家族」猛料 姪子工地潑漆、車放2把武士刀

- 美軍突襲委內瑞拉秘密武器是它?川普首度公開討論

- 川普再施壓:如果澤倫斯基不「採取行動」、將錯過和平機會

- 美牛內臟、絞肉將解禁!衛福部:考量國人習慣 特定品項仍止步

- 網傳雙北ICU無病床、腦出血女手術困難 石崇良:急診候床在低點

- 秘密偵訊空間見光!以文化行動深化歷史記憶 人權處春節邀你一起民主走讀

- 視察假日輕急症中心 賴清德:16億「春節加成獎勵方案」解決民眾就醫問題

- 谷愛凌為何棄美投中?美媒:中國提供數百萬美元資金

熱門more>

- 三成民眾農曆年前搶換「五色錢」! 銀行2千和2百元鈔換光光

- 高金素梅藝人從政爭議一次看 緋聞轟轟烈烈!與何家勁、李鴻源、鄭志龍...

- 不再是「全台最難訂Buffet」?他靠4字秒成功 過來人都點頭

- 就是虐殺!女毒蟲「S型危險駕車」撞死警所長 死刑理由曝光…法官怒斥「人神共憤」

- 美國車0關稅 5款賓士調降了!台灣特斯拉:維持原價

- 紅包發不停!新台幣年前發行額4.29兆續創新高 兩因素讓領鈔需求旺

- 【新聞切片】新北割頸案輕判且最快2年可假釋 「殺人判得比貪污輕」誰在家屬心口插刀?

- 炎亞綸自爆「飛輪海」成員摸他下體性騷 恥辱陰影深埋心中19年

- 抓到了!應材偷偷出貨給中芯 川普政府重罰80億

- 「盼找回順暢的投球感覺」首度Live BP遭狙擊 徐若熙接受投手教練「魔改」