快訊

- 接班腳步近了?韓媒:北韓中國大使館照片牆 金正恩父女照首度C位展示

- 歐洲5國翻案:俄國反對派領袖納瓦尼遭「箭蛙毒素」謀殺 矛頭指向克宮

- 慕尼黑安全會議 王毅:中美關係前景取決於美國

- 中共舉行春節團拜會 習近平放眼馬年「剛健雄壯、自強不息」

- 切斷俄國財源 英國與歐洲盟友討論加強查扣「影子艦隊」油輪

- 痛批割頸案法官判太輕「簡直逼被害家屬去死」 郁方:惡魔長大變大惡魔

- 盧比歐傳遞美歐團結訊息「美國永遠都是歐洲之子」

- 密集過濾攝影機、監視器、無人機 伊朗政府持續大規模搜捕示威者

- 春節出國潮噴發!桃園機場連假首日運量飆16.9萬 創歷史新高

- 美國部分政府又停擺 航空團體警告:航班恐延誤、旅客排隊時間變長

- 《單身即地獄5》紐約男李省勳是「李明博外孫」? 製作組曝真相:有懷疑過

- WBC》確定了!山本由伸3/6先發對台灣 「下半身比去年更壯」

- 四叉貓再爆李四川「惡霸家族」猛料 姪子工地潑漆、車放2把武士刀

- 美軍突襲委內瑞拉秘密武器是它?川普首度公開討論

- 川普再施壓:如果澤倫斯基不「採取行動」、將錯過和平機會

- 網傳雙北ICU無病床、腦出血女手術困難 石崇良:急診候床在低點

- 谷愛凌為何棄美投中?美媒:中國提供數百萬美元資金

- 日本飯店帝國「APA集團」創辦人過世! 安倍多年戰友、修憲遺願高市接手

- 「姊弟之爭」撕破臉?楊瓊瓔發聲明開嗆 籲團結應建立在公平競爭

- 藍白喊嚴審台美貿易協議 卓榮泰:盼政院、立院共同努力完成

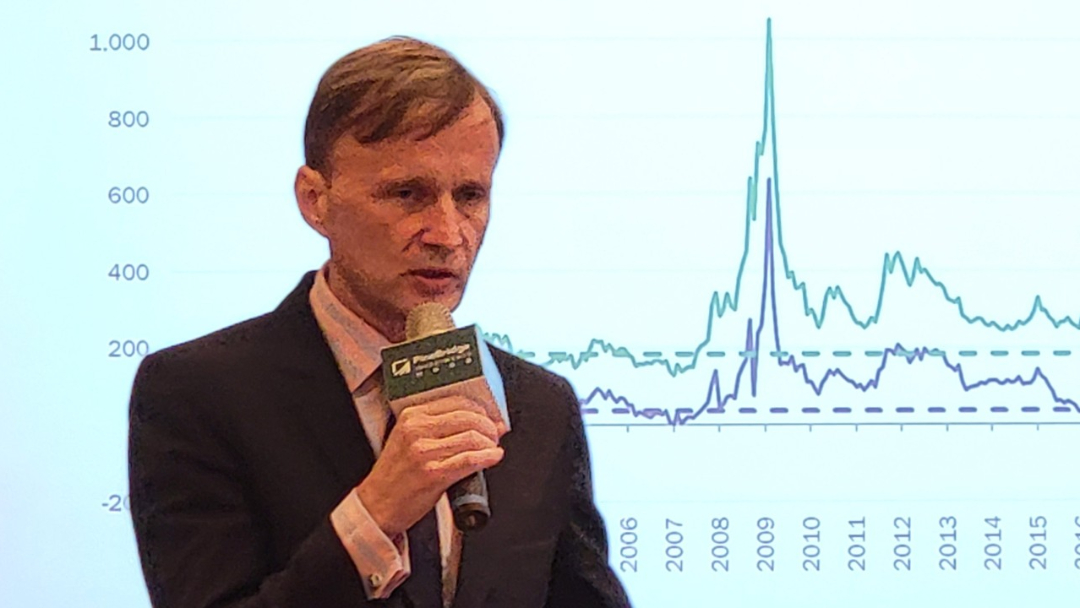

非投資級債

最新more>

- 接班腳步近了?韓媒:北韓中國大使館照片牆 金正恩父女照首度C位展示

- 歐洲5國翻案:俄國反對派領袖納瓦尼遭「箭蛙毒素」謀殺 矛頭指向克宮

- 高市早苗病況惡化「兩根手指嚴重彎曲」 不就醫原因讓人心疼

- 慕尼黑安全會議 王毅:中美關係前景取決於美國

- 中共舉行春節團拜會 習近平放眼馬年「剛健雄壯、自強不息」

- 切斷俄國財源 英國與歐洲盟友討論加強查扣「影子艦隊」油輪

- 英外交部前「捕鼠大臣」走了 昔日「對頭」也哀悼

- 駁斥四年千億美元採購助關稅談判!農業部澄清:農訪團行之有年 業者視需求自行採購

- 痛批割頸案法官判太輕「簡直逼被害家屬去死」 郁方:惡魔長大變大惡魔

- 被無視…南韓16歲男爆砍3人「母為救女斷指毀容」 5萬人怒:嚴懲少年犯

熱門more>

- 三成民眾農曆年前搶換「五色錢」! 銀行2千和2百元鈔換光光

- 高金素梅藝人從政爭議一次看 緋聞轟轟烈烈!與何家勁、李鴻源、鄭志龍...

- 學霸兒販毒重判、1.2億遭扣!母「住豪宅、忙轉錢」本尊曝光

- 【新聞切片】新北割頸案輕判且最快2年可假釋 「殺人判得比貪污輕」誰在家屬心口插刀?

- 就是虐殺!女毒蟲「S型危險駕車」撞死警所長 死刑理由曝光…法官怒斥「人神共憤」

- 炎亞綸自爆「飛輪海」成員摸他下體性騷 恥辱陰影深埋心中19年

- 四叉貓再爆李四川「惡霸家族」猛料 姪子工地潑漆、車放2把武士刀

- 不再是「全台最難訂Buffet」?他靠4字秒成功 過來人都點頭

- 割頸案家屬開撕法官全文!乾哥PO照「最美風景」 楊爸慟揭:我兒躺擔架等急救

- 美國車0關稅 5款賓士調降了!台灣特斯拉:維持原價